グローバルEVアウトルック2024

2024年05月04日

本記事は2024年4月に公開されたグローバルEVアウトルック2024というレポートを一部抜粋し、翻訳したものとなります。一部自動翻訳を使用しているので、正確な表現については元記事をご参照ください。本記事では、EVはバッテリーEVとプラグインハイブリッドEVを指しています。外部から充電できないハイブリッド車は含まれていません。

内容は以下のようにまとめさせていただいております。

- グローバル及び地域別・国別におけるEV販売の傾向

- EVの中古市場

- 大型EV(トラック・バス)

- EV充電の傾向

- EVバッテリーの傾向

- EV及びバッテリー技術スタートアップ及び投資の現状

1. グローバル及び地域別・国別におけるEV販売の傾向

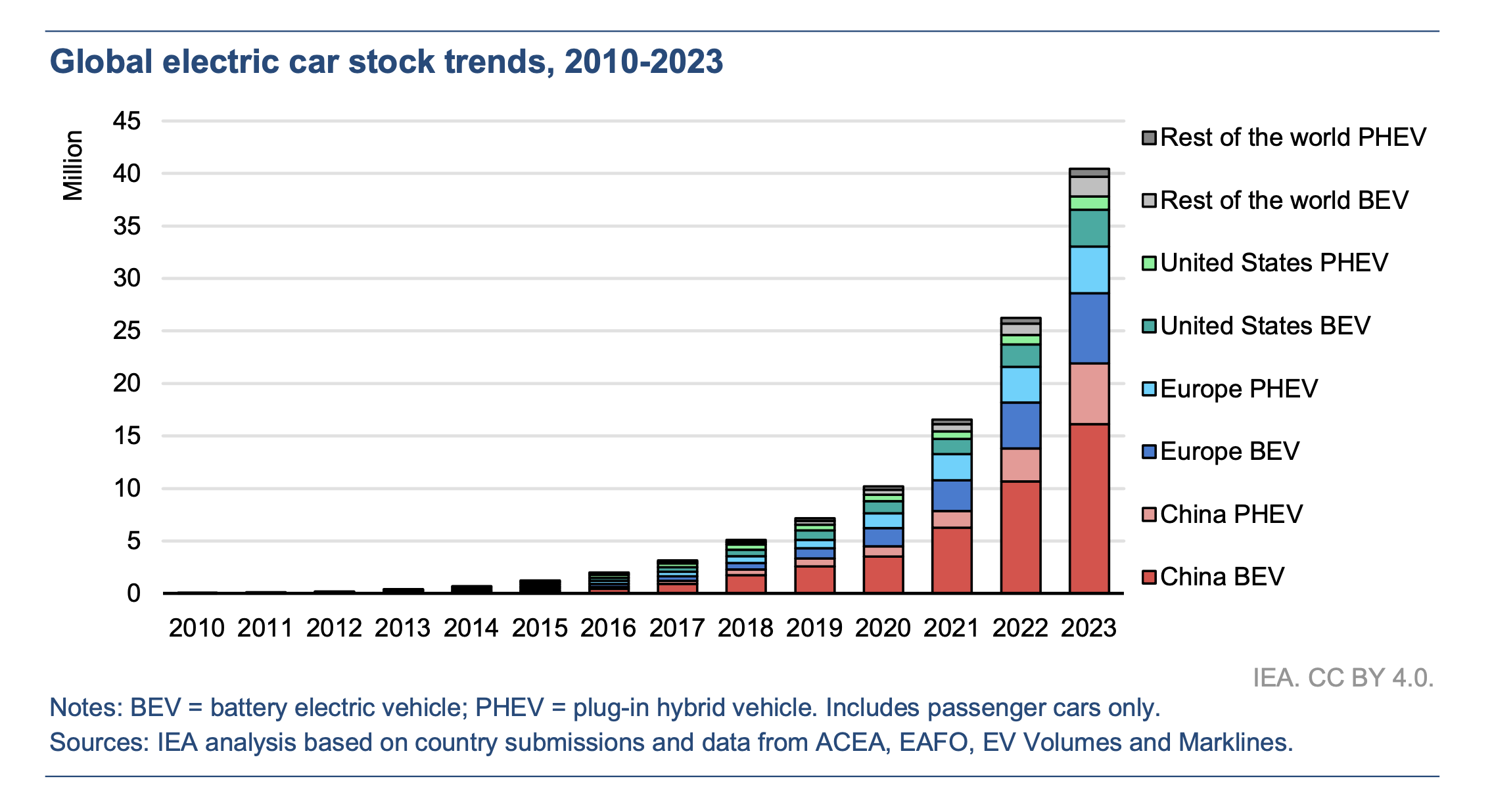

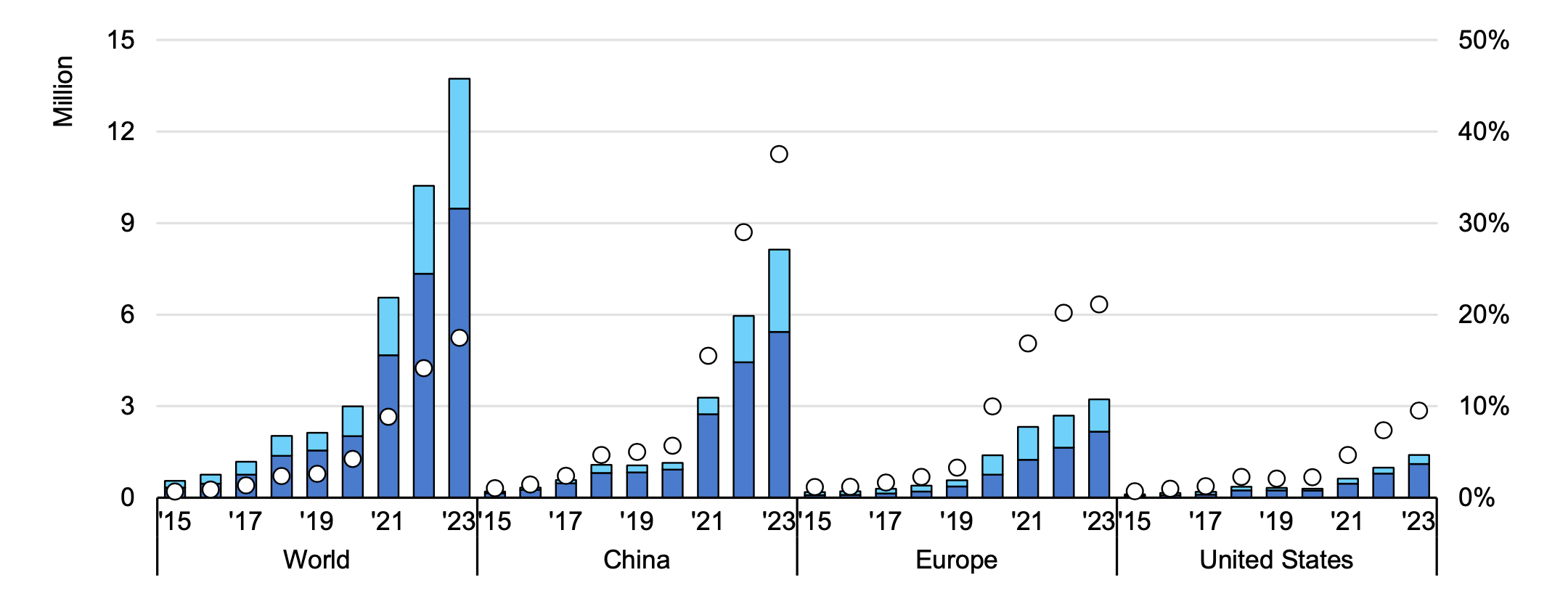

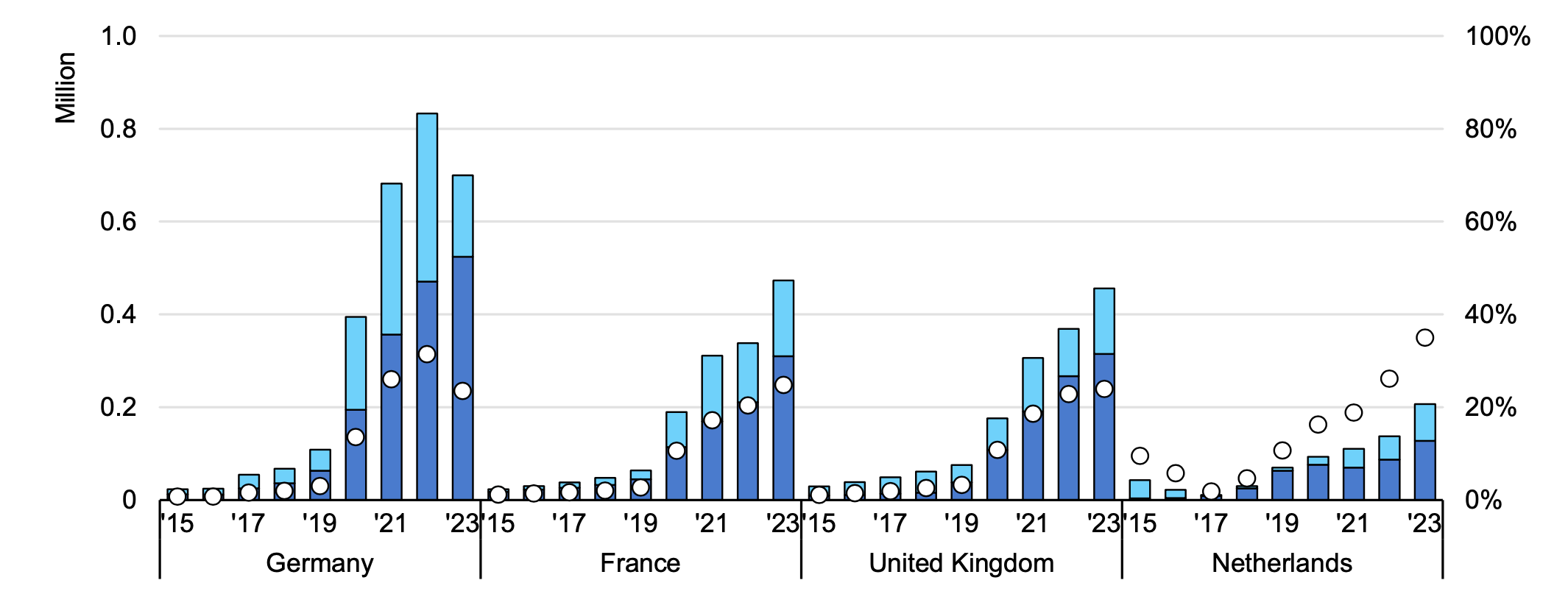

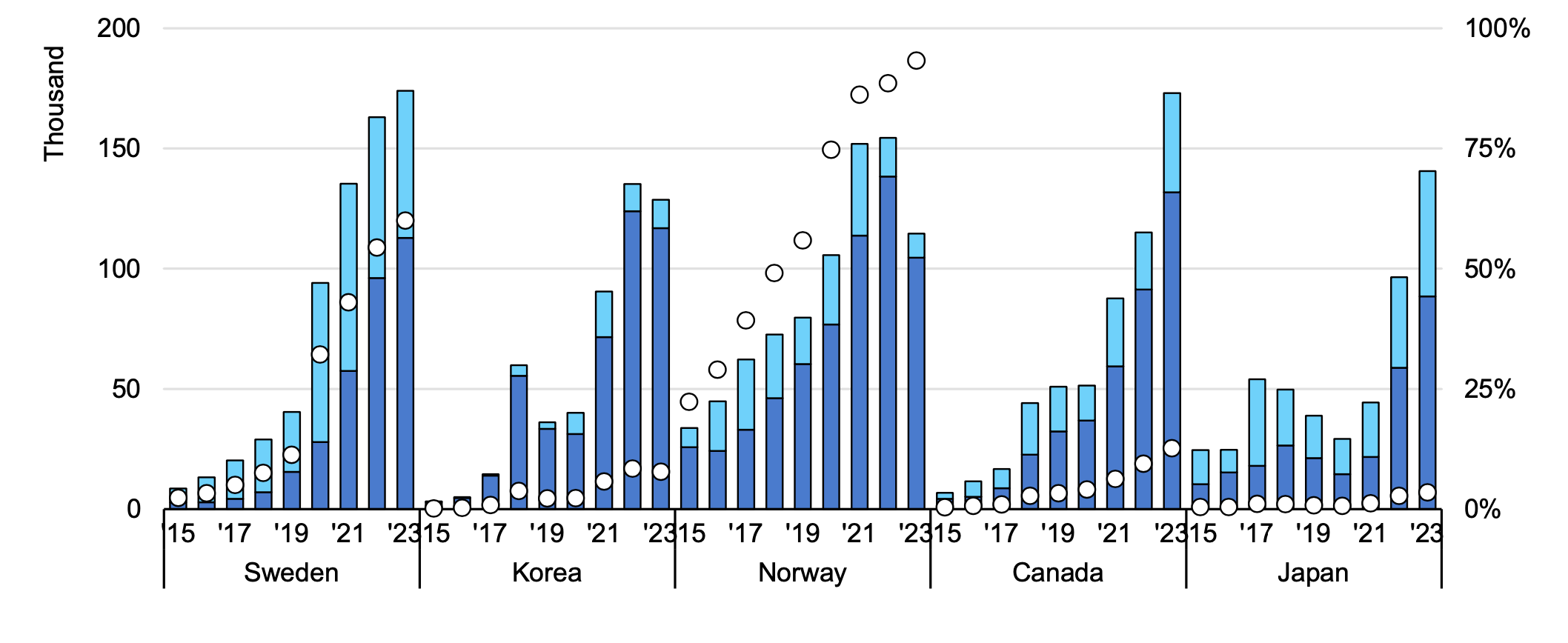

2023年に販売される自動車のほぼ5台に1台がEVになった。2023年のEV販売台数は1,400万台に迫り、その95%は中国、欧州、米国が占めている。EVは2023年には全販売台数の約18%を占め、2022年の14%から上昇した。なお、5年前の2018年のEV販売率はわずか2%に過ぎなかった。こうした傾向は、EV市場の成熟に伴い、成長が引き続き堅調であることを示している。EV販売のうち、バッテリーEVは70%を占める。(PHEVは30%)

EV販売台数は世界的に増加しているが、依然として一部の主要市場に著しく集中している。2023年には、EVの新規登録台数の60%弱が中国、25%弱が欧州、10%弱が米国で、合計すると世界のEV販売台数の95%近くに相当する。中国では2023年の新車登録台数の3台に1台以上がEVであり、欧州では5台に1台、米国では10台に1台が電気自動車である。しかし、日本やインドのような自動車市場が発展している国ではEVの販売はまだ限定的とみられる。

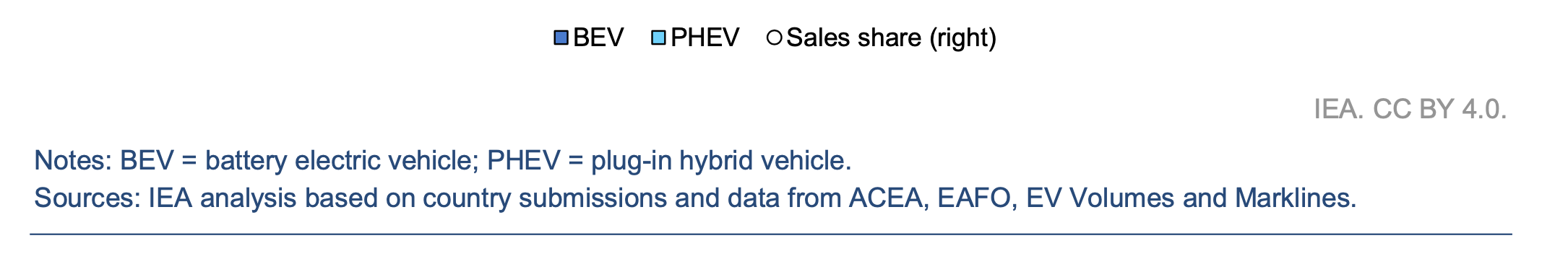

下記のグラフでは、紺色はBEV、水色はPHEVの販売台数、そして白い丸は販売率を示している。例えば、中国では2023年、BEVの販売台数は500万台程度、PHEV台数は300万台程度、新車販売率は39%程度。

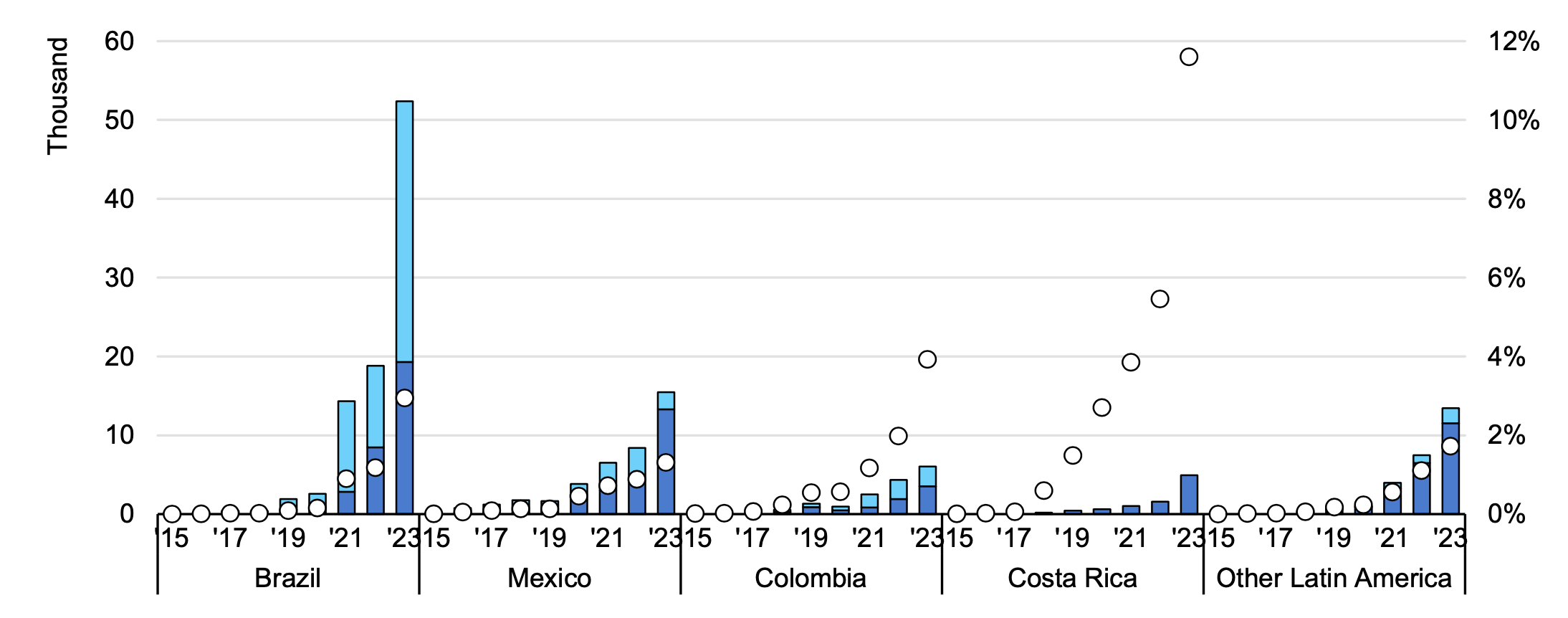

一方で、新興国におけるEV販売の現状は以下のとおり。

インド:2023年、EV販売台数は前年比で70%増加で80,000台に達した。なお、全体の自動車販売台数は10%増加。新車販売を占めるEV率は2%程度。2023年に販売されたMahindra製 XUV400、MG製 Comet、Citroën製e-C3、BYD製Yuan Plus及びHyundai製Ioniq 5がEV成長を牽引した。また、自動車の輸入税が高いため、インド製EVが80%を占める(Tataが70%で、Mahindraが10%)。

タイ:2023年、EV販売台数は前年の4倍となり、90,000台に達した。新車販売を占めるEV率はアメリカと同程度の10%。なお、全体の自動車販売台数は減少した。国内でのバッテリー製造を含む新たな補助金や、輸入税の引き下げが、中国自動車メーカーの存在感の高まりと相まって、販売台数を急速に伸ばしている。これまでの販売台数の半分以上を中国企業が占めており、BYDが2024年にタイでEVの生産設備を稼働させる計画であることから、中国企業の存在感はさらに高まる可能性がある。BYDは2024年にタイでEV生産施設を稼働させる計画である。

ベトナム:自動車市場全体が例外的な2022年を迎えた後、2023年の自動車販売台数は25%減少したが、EVの販売台数は依然として前例のない伸びを記録しており、2021年には100台未満だったのが、2022年には7,000台、2023年には30,000台を超え、販売シェアは15%に達した。2017年に設立された国内トップランナーのVinFastは、国内販売のほぼすべてを占めている。

インドネシア:2019年まで、インドネシアにおけるEVの年間販売台数は100台以下だったが、2020~2021年には10倍の1,000台以下に増加した。2022年には年間販売台数が10,000台以上に急増し、2023年には購入補助金に支えられて17,000台に達した。EV車種の選択肢が増えたことも、販売を後押ししている。この地域の他の多くの国と同様、外国の自動車メーカー、特に中国の自動車メーカーの市場参入が増加している。2022年の電気自動車販売台数の75%、2023年には45%を中国企業が占める。例えば、ウーリンのエアEVは、従来車と比較して価格競争力があり、ベストセラーとなっている。

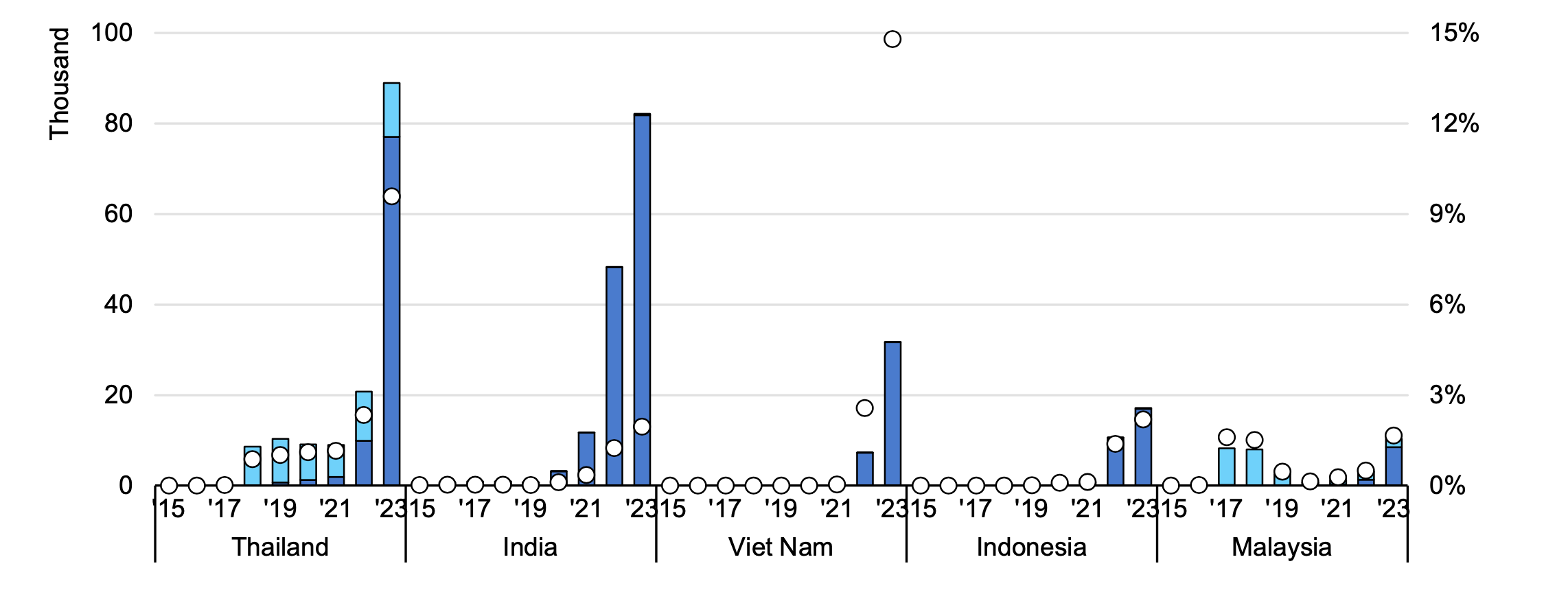

北米・中米:2023年の電気自動車販売台数は約9万台に達し、ブラジル、コロンビア、コスタリカ、メキシコの市場がこの地域をリードしている。ブラジルでは、EVの登録台数が前年比約3倍の5万台超となり、市場シェアは3%に達した。ブラジルの成長を下支えしたのは、BYDのSongとDolphin、Great WallのH6、CheryのTiggo 8といった中国自動車メーカーの参入で、2023年のベストセラー・モデルに即座にランクインした。ブラジルの道路交通の電化は、低排出ガス電力が大半を占め、地域の大気汚染を削減することから、気候変動に大きな恩恵をもたらす可能性がある。しかし、石油ショックに直面してエネルギー安全保障を維持する戦略として、1970年代後半から国がエタノールベースの燃料を優先的に使用してきたため、EVの導入はこれまで遅々として進んでいない。今日、バイオ燃料は、競争力のあるコストで入手でき、既存の燃料補給インフラに適合する重要な代替燃料である。

2. EVの中古市場

EVの中古市場が急成長している。EV市場が成熟するにつれ、中古市場の重要性が増すだろう。他のテクノロジー製品と同様に、EVの中古市場も、新世代の車両が徐々に入手可能になり、初期導入者が乗り換えたり、アップグレードしたりするにつれて、現在台頭してきている。特に、新車EVが高価なままで、中古車が安価になれば、中古市場は大衆市場への普及に不可欠となる。新興経済国でも先進経済国でも、中古車購入が自動車購入の主な手段であることが多いICE車と同様、電気自動車でも同様のパターンが現れるだろう。EUでは国民の10人に8人が中古車を購入していると推定され、中低所得者層ではこの割合はさらに高く、約90%に達する。同様に米国では、販売される自動車の10台のうち約7台が中古車であり、低所得世帯で新車を購入する割合はわずか17%である。

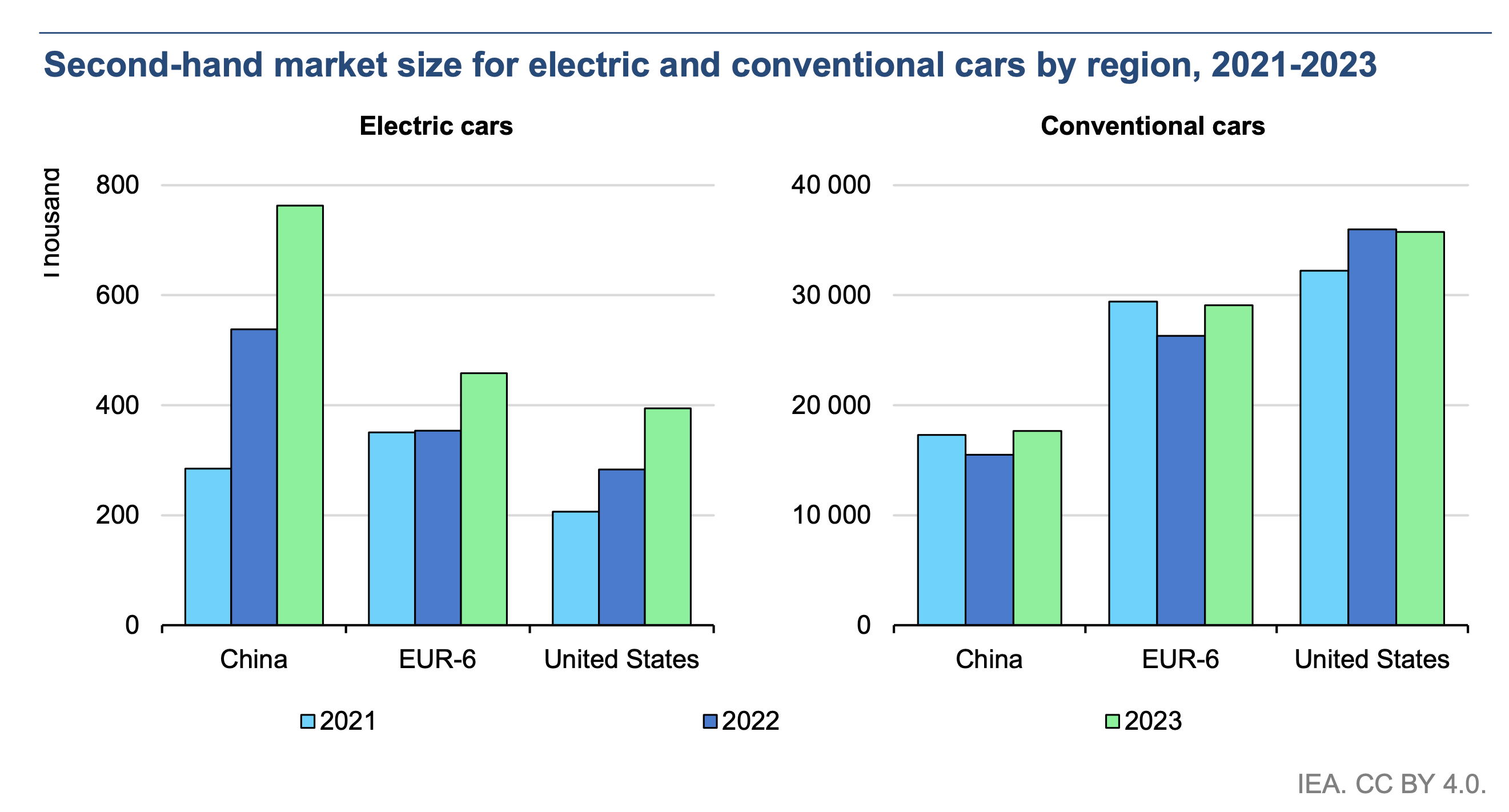

主要なEV市場が成熟期を迎えるにつれて、再販可能な中古電気自動車はますます増えている。推計によると、2023年の中古EVの市場規模は、中国で80万台近く、米国で40万台、フランス、ドイツ、イタリア、スペイン、オランダ、英国を合わせると45万台以上に達する。

しかし、いうまでもなく、上記の数字は中古ICE市場とは比べ物にならない。中古ICE市場は欧州では3,000万台、中国では2,000万台近く、米国では3,600万台である。しかし、EV市場は成熟するまでに数十年を要しており、EVの中古車市場により長期的な可能性があることを示している。

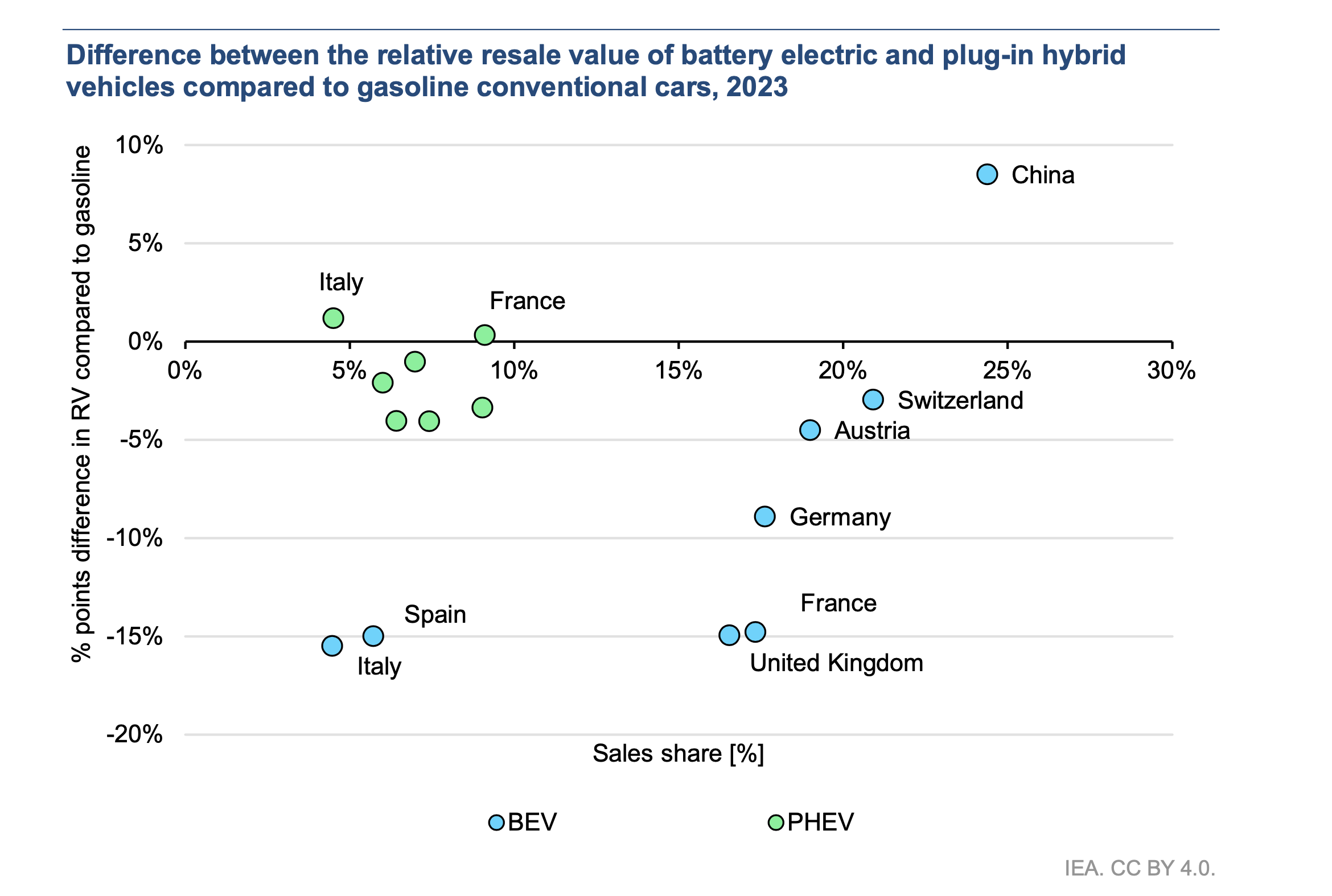

近年、EVのリセールバリューが上昇している。欧州では、2017年から2022年にかけて、12ヵ月後に販売されたBEVのリセールバリューは着実に増加しており、2022年半ばには他のすべてのパワートレインを上回り、新車価格の70%以上となっている。36ヵ月後に販売されるBEVのリセールバリューは、2017年には40%を下回ったが、その後は他のパワートレインとの差を縮めており、2022年半ばには約55%に達する。これは、EVの新車価格の上昇、車両とバッテリーの長期的な価値維持を可能にする技術の向上、電気自動車の中古車需要の増加など、多くの要因の結果である。

リセールバリューは中古 EV市場の発展において重大な役割を持つ。リセールバリューが高いことは、主に新車の消費者(購入時の価値をより多く保持する)と自動車メーカーに利益をもたらす。なぜなら、多くの消費者は数年後に車を転売できる可能性に魅力を感じ、それによって新型車への需要が促進されるからである。高いリセールバリューは、減価償却を最小限に抑え、数年後に再販しようとするリース会社にも利益をもたらす。リース会社は、大量の自動車を短期間(一般家庭の3~5年に比べ、3年未満)で所有するため、中古車市場に大きな影響を与える。2022年に欧州で販売された新車の20%以上をリース会社が占めている。

注 RV:リセールバリュー、緑:PHEV、青:BEV。

縦軸は、ICE車とバッテリー電気自動車およびプラグインハイブリッド電気自動車のリセールバリューの差を示す。プラスの値は、EVがICEよりも価値が下がることを意味し、マイナスの値は価値が下がることを示す。

先進国市場のEVストックが古くなるにつれて、充電インフラなどの技術互換性の統一が前提に、ますます多くの中古EVが国際的に取引されるようになるだろう。輸入中古車は、新興国の消費者にとってチャンスである。新興国の消費者は、新型車が高価であったり、自国では販売されていなかったりするため、新型車を所有できない可能性がある。

昨年、日本から出荷された中古車の1%強が電気自動車だった。しかし、これらの輸出は増加しており、2023年には2022年比で30%増加し、20,000台に達する。日本車にとっての主要な中古EV市場は、ロシアとニュージーランドだったが(合計で60%超)、ウクライナ侵攻後急減した。

新興経済国では、中古車の貿易の流れを促進したり制限したりする上で、現地の政策が重要な役割を果たす。例えばICE車の場合、一部の国(ボリビア、コートジボワール、ペルーなど)は、高汚染車のダンピングを防ぐため、中古車輸入の最長年数を制限している。また、他の国(ブラジル、コロンビア、エジプト、インド、南アフリカなど)は、国内の製造業を保護するため、中古車の輸入を全面的に禁止している。

アフリカの一部の国では、輸入車の年数の中央値は15年を超えている。この期間を超えると、EVの寿命を延ばすために特別な整備が必要になる場合がある。EVの中古市場が利用できるようにするには、中古車から古くなったバッテリーを交換するための戦略、技術能力、ビジネスモデルを開発することが重要である。現在、新興国を含むICE車を輸入している多くの国では、中古ICE車の寿命を延ばすための整備能力をすでに備えているが、中古EVはそうではない。一方、EVのパワートレインには通常、ICE車よりも部品が少なく、これらの部品は耐久性に優れていることさえある。輸入されたEVが最終的に使用済みとなるのは輸入国である可能性が高いことから、バッテリーのリサイクル能力も必要となる。今日の政策立案に使用済みEVへの配慮を盛り込むことで、新興国における旧式のEVや関連廃棄物の蓄積から生じる可能性のある、長期的な環境破壊のリスクを軽減することができる。

3. 大型EV(トラック・バス)

市バス電化の複数の利点が先進国および新興国での採用を後押しする。中型・大型バスを含む電気バスの販売台数は、他の大型車セグメント(中型・大型トラック10を含む)の販売台数を大きく上回っている。欧州のいくつかの国(ベルギー、ノルウェー、スイスなど)と中国は、2023年に50%を超える販売シェアを達成し、カナダ、チリ、フィンランド、オランダ、ポーランド、ポルトガル、スウェーデンでは、バス販売の5分の1以上が電動バスだった。

世界全体では、2023年にほぼ5万台の電気バスが販売され、これはバス販売全体の3%に相当し、世界全体の在庫は約63.5万台となった。この比較的低いシェアは主に、ほとんどの新興経済発展途上国での販売シェアが限定的であることと、米国や韓国のような大きな市場での電気バスの市場浸透率が低いことが原因となる。

特に市バスは、走行パターンが比較的固定されており、1日の走行距離も短いため、電動化の可能性が高く、電気バスの販売台数の伸びの先陣を切った。EUでは、2023年に市バスのBEV販売シェアが43%に達し、2035年までに市バス販売台数の100%をゼロ・エミッション車(ZEV)にするという提案目標に向けた明らかな前進を示している。

また、新興国では、大気汚染の削減や公共交通機関へのアクセス向上など、電気バスの利益に焦点を当てることで、導入が進んでいる。

4. EV充電の傾向

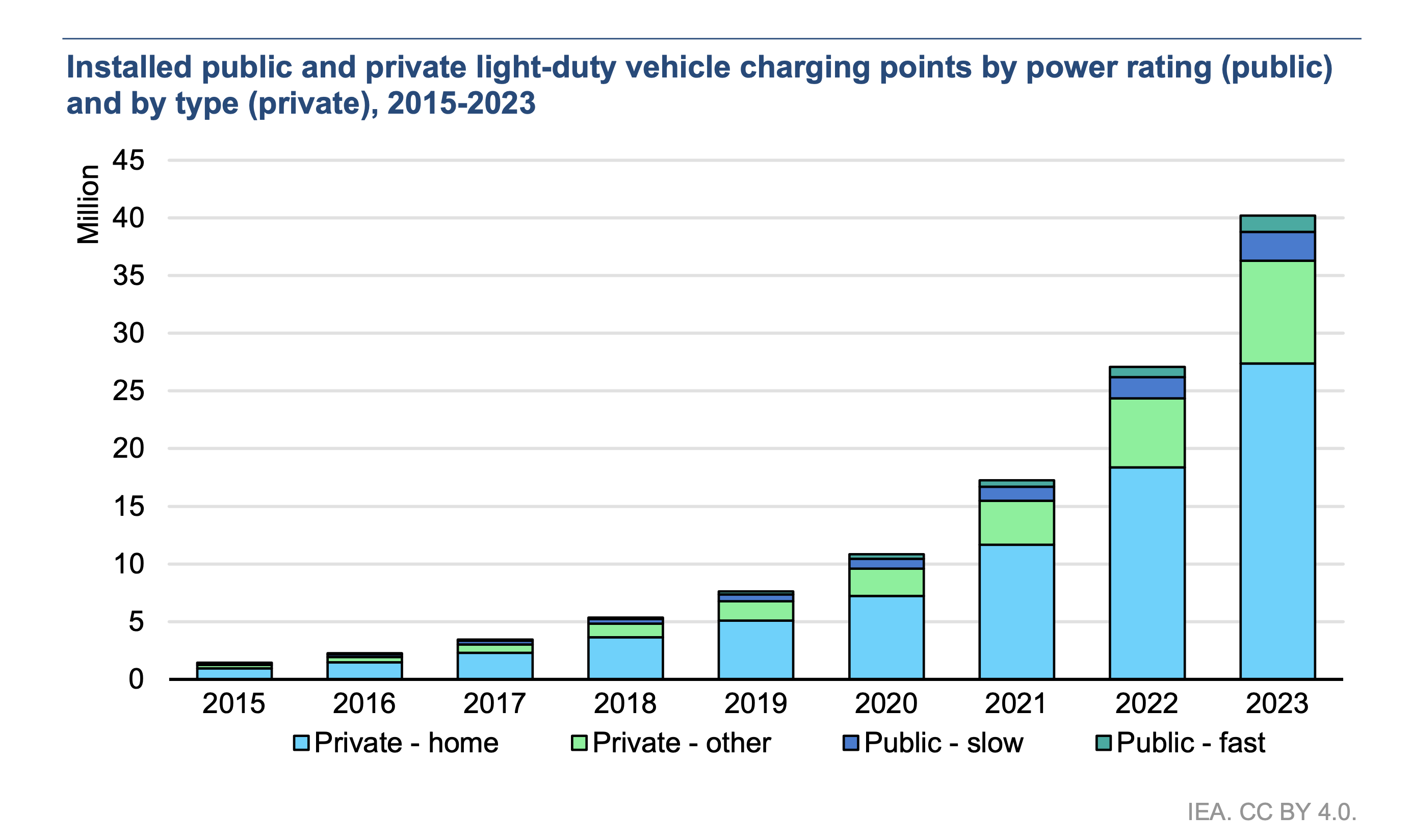

自家用充電器の数は公共充電器のほぼ10倍で、ほとんどの所有者が自宅で充電している。

現在、EVを充電する最も一般的な手段は家庭での充電である。充電設備が整った専用駐車場を利用できるEV所有者は、一晩中充電することができ、便利なだけでなく、需要が比較的低い間は、通常、電気料金の安さを利用することができる。家での充電の可用性は地域によって大きく異なり、都市部、郊外、農村部の人口の違いや所得層の違いとも関連している。

現在、EVを充電する最も一般的な手段は家庭での充電である。充電設備が整った専用駐車場を利用できるEV所有者は、一晩中充電することができ、便利なだけでなく、需要が比較的低い間は、通常、電気料金の安さを利用することができる。家での充電の可用性は地域によって大きく異なり、都市部、郊外、農村部の人口の違いや所得層の違いとも関連している。

ほとんどの人が集合住宅に住んでいる密集都市では、家庭用充電器へのアクセスはより制限され、EV所有者は公共充電器に頼ることが多くなる。これは、世界で最も人口密度の高い国のひとつであり、EVに対する公共充電設備の割合が最も高い韓国で最も顕著である。

新車販売台数に占めるEVの割合は、ノルウェーでは90%以上であるのに対し、メキシコでは2%以下である。しかし、EV所有者が家で充電している割合は、それぞれ82%と71%と同程度である。イギリスは家での充電の割合が93%と最も高く、その半数以上がスマート充電器である。これは、イギリスがスマート充電規制を最初に発表した国であることも一因だが、重要なのは、EVの早期導入者が、充電器を設置できる家を所有している割合が高いことである。インドでは、消費者の55%が現在、家庭用充電器を利用できると回答している。欧州連合(EU)が提案しているように、充電器を義務付けるために建築規制を変更することは、特に賃貸住宅(集合住宅)に住む人々にとって、時間をかけて利用機会を増やす効果的な方法である。

送電網の電圧が220V以上の地域では、EVオーナーは通常の家庭用コンセントから一晩中充電することができる。これは最も一般的なケースで、ヨーロッパ、オーストラリア、ラテンアメリカの大部分、アジアの大部分に当てはまる。

一方、電圧が低い地域、一般的に100-120Vの地域では、家庭用コンセントからの充電速度はかなり遅く、安全上のリスクがある。そのため、100-120Vの送電網を持つ国(アメリカやカナダ)では、10時間未満で充電するには専用の充電器を設置する必要がある。米国とカナダの自宅充電率はそれぞれ83%と80%です。

しかし、インドネシア、コスタリカ、コロンビアなど、野心的な電化目標を掲げている発展途上国でも、専用充電器の設置にはコストと駐車スペースの有無が大きな障害となる場合がある。そのため、より高価な公共充電への依存度が高くなる可能性がある。

非公共充電は家充電のほかに、職場充電やフリート充電も含まれる。

自家用充電器の数は増えているが、EVをより広く普及させ、より公平に利用できるようにするには、公共充電とそのインフラの相互運用性が鍵となる。

EV販売台数の目標を達成した中国は現在、充電インフラ整備に重点を移している。2030年までに都市と高速道路を完全にカバーし、農村部の充電インフラ範囲を拡大することを目標としている。また、2025年までにEV充電の60%をオフピークで行うことを目標に、5つの試験的都市を皮切りに、より持続可能な充電行動の支援も始めている。

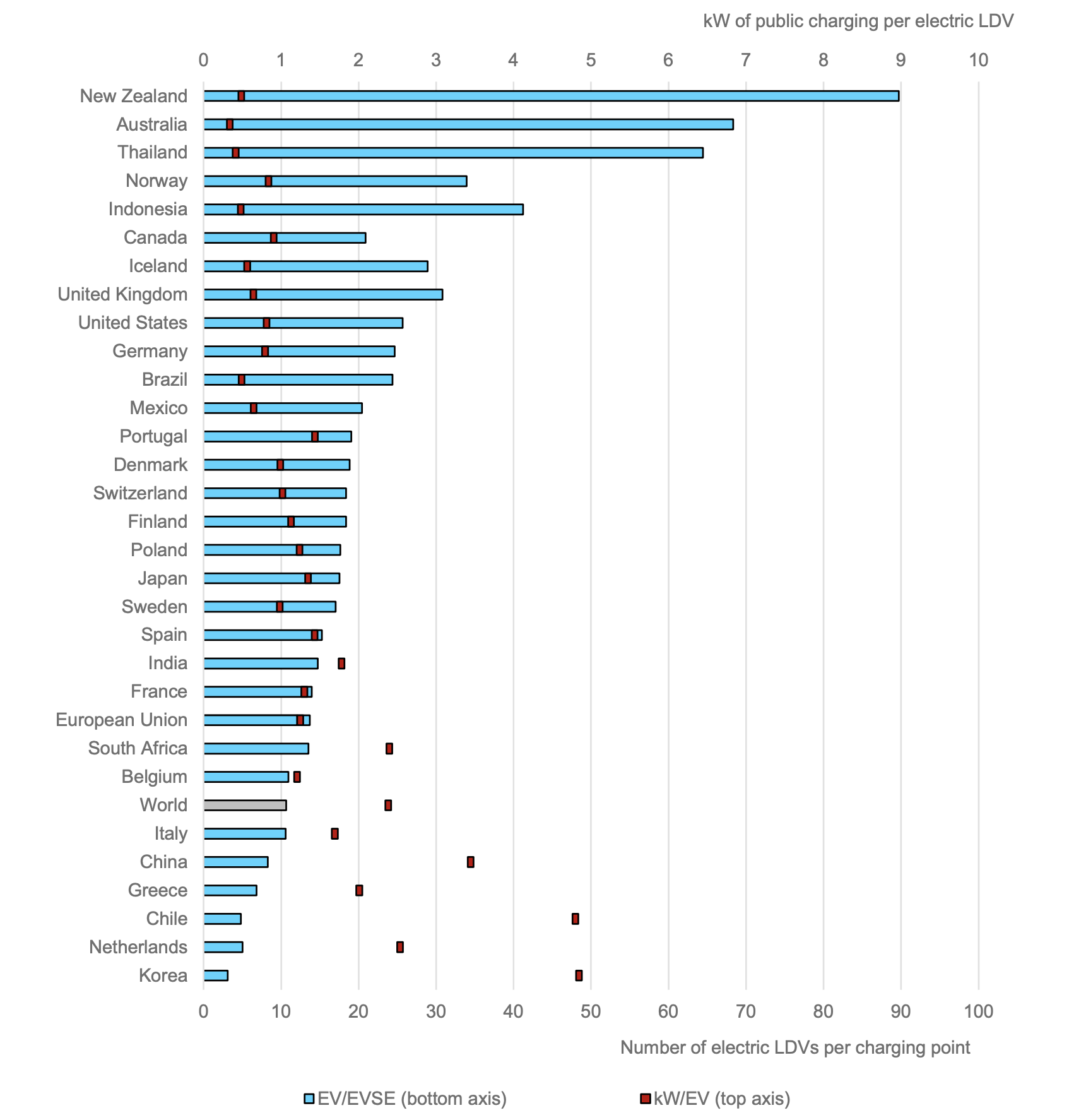

家充電にアクセスしにくい地域では、EVの使用台数に対する公共充電設備の割合が高いことが重要であり、より広く消費者の体験を向上させるのに役立つ。十分な普及率があれば、航続距離に対する懸念が軽減され、バッテリー容量の小さい車両を使用できるようになるため、コストと重要な材料需要を削減できる。

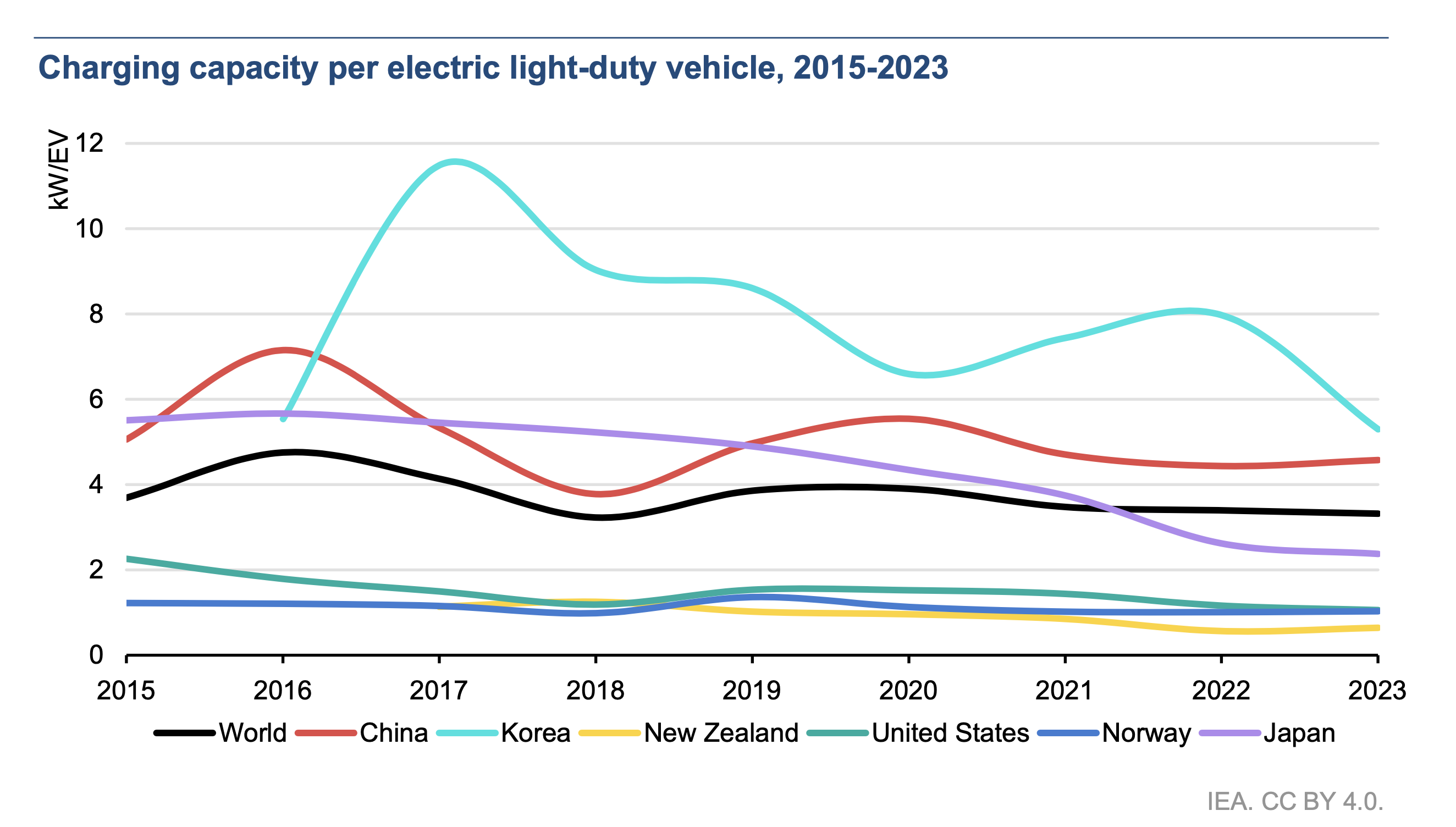

急速充電器の方が低速充電器よりも1日あたりの充電可能台数が多いことを考えると、EV:EV充電器台数の比率よりも、EV1台あたりの総充電容量(EV:kW)を考慮する方が適切かもしれない。インフラ整備の初期段階では、市場が成熟するまでは充電器の利用が低いと考えられるため、EVに対する充電容量の比率は一般的に高い。市場が成熟し、利用率が高まるにつれて、EV1台あたりの充電容量は減少する傾向にある。

急速充電器の方が低速充電器よりも1日あたりの充電可能台数が多いことを考えると、EV:EV充電器台数の比率よりも、EV1台あたりの総充電容量(EV:kW)を考慮する方が適切かもしれない。インフラ整備の初期段階では、市場が成熟するまでは充電器の利用が低いと考えられるため、EVに対する充電容量の比率は一般的に高い。市場が成熟し、利用率が高まるにつれて、EV1台あたりの充電容量は減少する傾向にある。

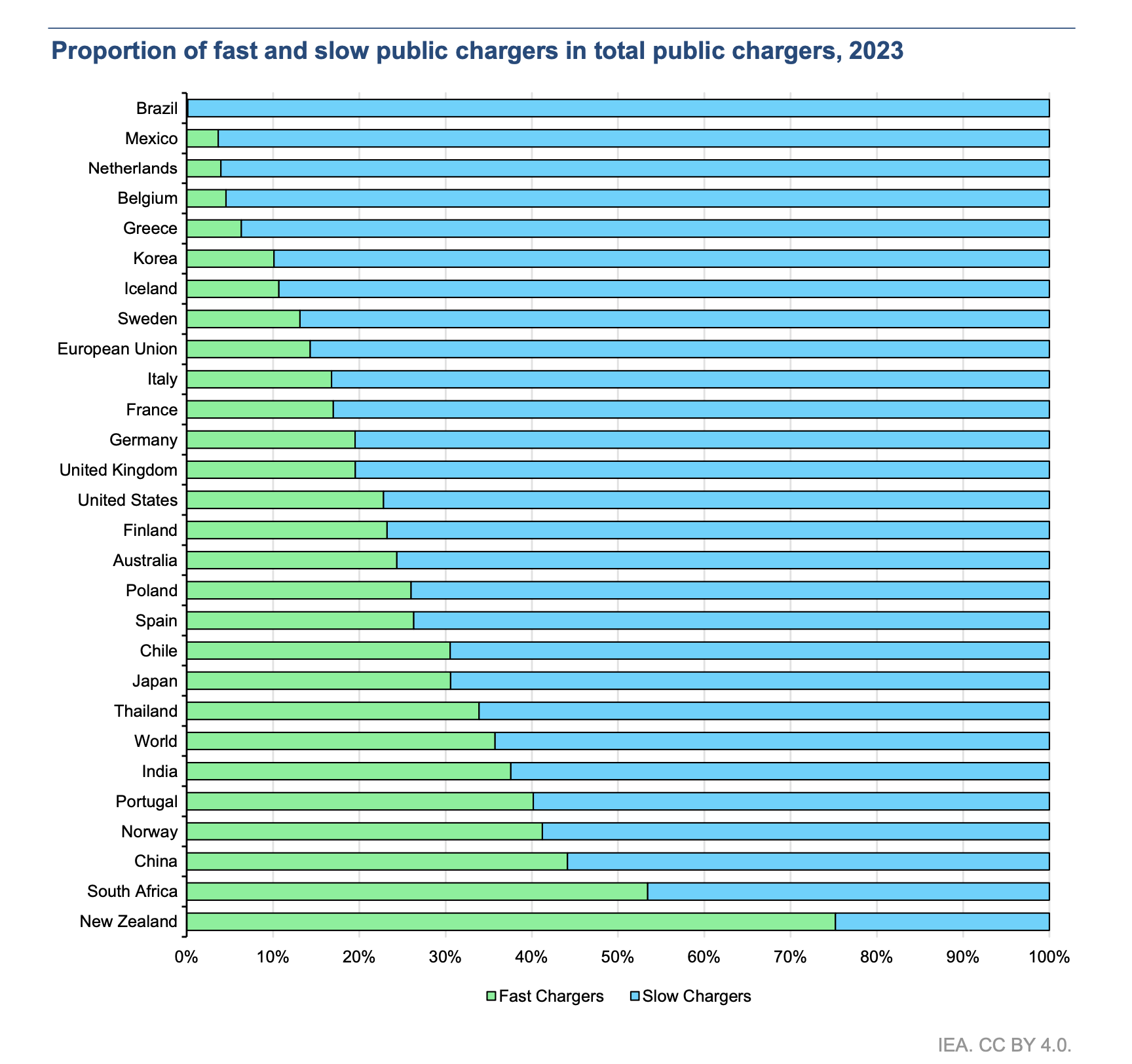

充電比率は、低速充電と急速充電に関する政府の優先順位の違いも示している。ニュージーランドは、充電器1台あたりの車両数は最も多いが、EV1台あたりの充電容量を考慮すると、オーストラリアやタイなどの国々を上回っている。これは、ニュージーランドが低速充電器よりも急速充電器を優先しているためであり、その結果、急速充電器と低速充電器の割合は世界で最も高く、75%に達している。同様に、世界で次に割合が高いのは、南アフリカ、中国、ノルウェーで、それぞれ53%、44%、41%である。一方、ブラジル、オランダ、韓国は、低速充電器の設置が多く、急速充電器の割合はそれぞれ0.1%、4%、10%となっている。

5. EVバッテリーの傾向

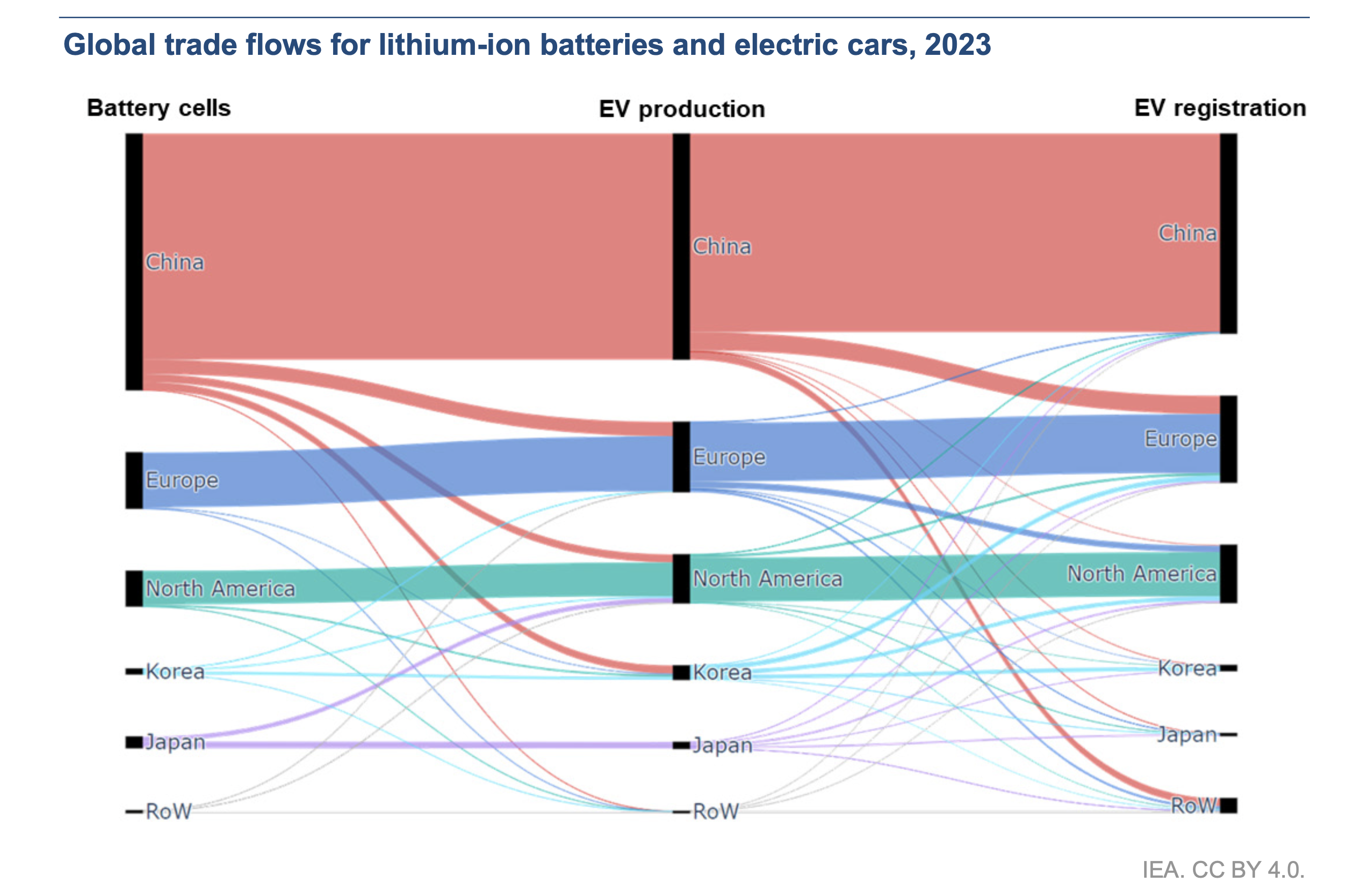

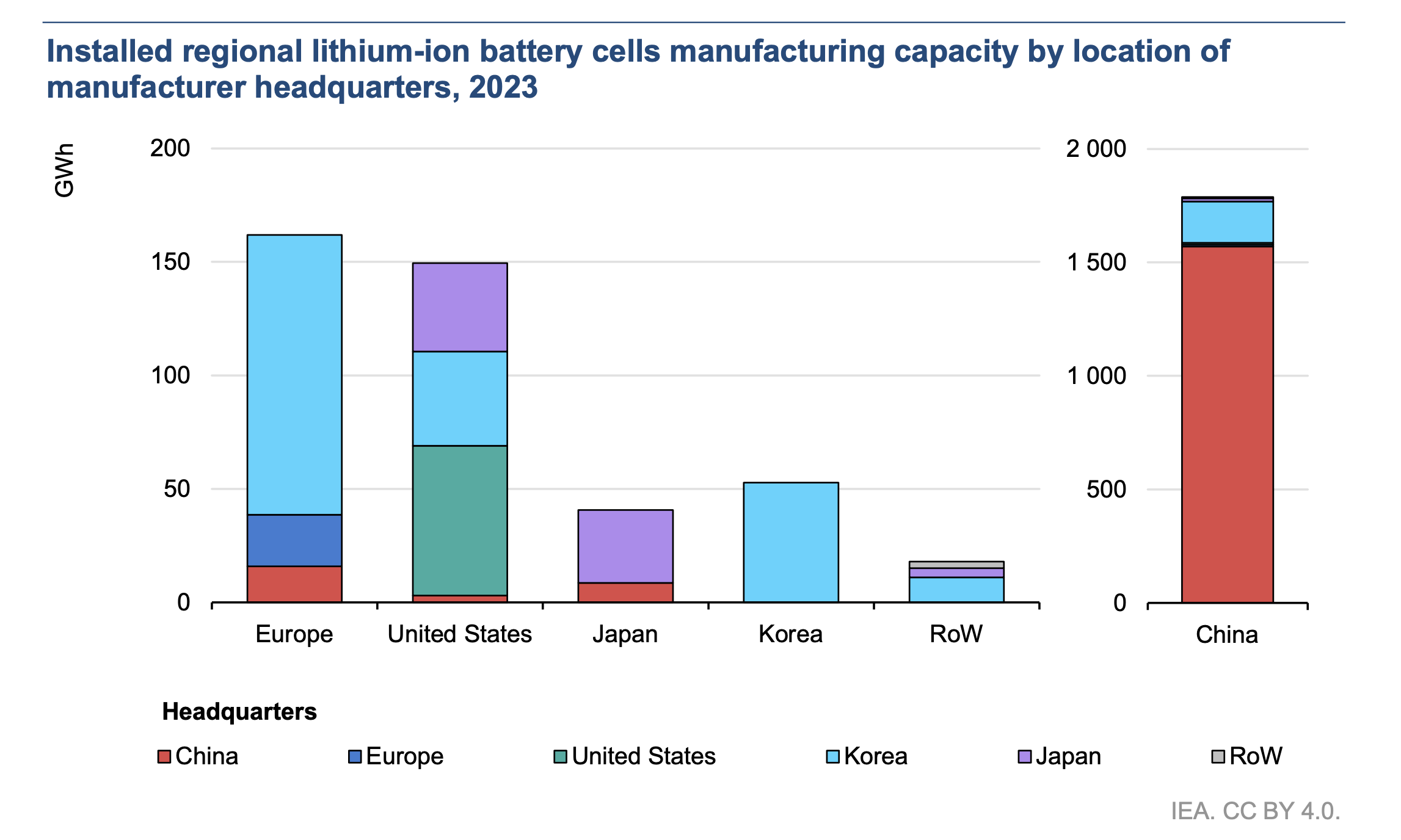

バッテリー生産は需要中心地の近くに配置され、国際的なパートナーシップが世界的な拡大において重要な役割を果たす。今日のEV用バッテリー需要の大半は、中国、欧州、米国の国内生産または地域生産で賄うことができる。しかし、欧州と米国では輸入の割合が依然として比較的大きく、それぞれEV用電池需要の20%以上と30%以上を満たしている。

中国は世界最大のEV用電池輸出国で、EV用電池の約12%を輸出している。欧州と米国のEV電池生産量は2023年にそれぞれ1.1億GWhと7.0億GWhに達し、EVはそれぞれ250万台と120万台に達する。欧州では、最大の電池生産国はポーランドで、2023年に同地域で生産されるEV電池の約60%を占め、ハンガリー(ほぼ30%)もある。ドイツは欧州のEV生産をリードしており、2023年には欧州のEV生産の50%近くを占め、フランスとスペイン(それぞれ10%弱)がこれに続く。

サプライチェーンの上流で中国が主導的な役割を果たしていることから、中国のバッテリー生産は米国や欧州よりも統合度が高い。中国は現在、世界の正極活物質(カソード)生産能力の90%近く、負極活物質(アノード)生産能力の97%以上を占めている。現在、中国以外の国で正極活物質製造能力の大きなシェアを占めているのは、韓国(9%)と日本(3%)だけである。

しかし、化学物質によって必要とされるサプライチェーンは異なる。中国は、LFP生産能力のほぼ100%を有し、三元系(NMC)およびその他のニッケル系化学物質の生産能力の4分の3以上であるのに対し、韓国は20%である。中国のEV市場ではLFPが最も普及しているが、欧州や米国の電気自動車市場ではNMC電池が一般的である。

2023年には、中国と米国で2022年比で45%以上、欧州では25%近く、電池セル製造能力が増加した。現在の傾向が続けば、2024年末には米国の生産能力は欧州を上回るだろう。主要なEV市場で生産能力が拡大するにつれて、2024年初頭の時点で発表されている電池生産能力拡大のパイプラインに基づけば、2030年まで電池生産はEV需要中心に近い水準で推移すると予想される。

同時に、電池技術の国際協力と貿易がEV市場の拡大を下支えし続けるだろう。現在の生産能力と同様、欧米におけるEV用電池の生産能力増強の発表は、主にアジアに本社を置く外資系企業によって行われている。例えば、韓国企業は韓国国外で350GWh以上、日本企業は日本国外で57GWh、中国企業は中国国外で30GWh弱の生産能力を占めている。欧州の既存生産能力の約75%は韓国企業が所有しており、LGのポーランド工場だけで50%を占めている。米国の生産能力は現在4社が主導している: テスラ、パナソニック、SKI、LGである。中国の生産能力は各メーカーにやや細分化されているが、CATL、BYD、Gotionの3大メーカーが国内生産能力の50%近くを占めている。

電池のコストと重要鉱物の依存度がさらに低下するのは、リチウムイオン電池と同様の製造ラインで生産できるナトリウムイオン電池かもしれない。ナトリウムイオン電池に必要なニッケルやマンガンなどの重要鉱物は、使用する正極化学物質に依存するが、リチウムを必要とするナトリウムイオン化学物質はない。LFPと同様、ナトリウムイオン電池も当初は米国と欧州で開発されたが、現在、中国で発表されているナトリウムイオン電池の製造能力は、世界の他の地域を合わせた能力の約10倍と推定されている。中国国外の製造能力は、まだ実験室規模かパイロット・スケールである。

2023年には、BYD、Northvolt、CATLといった大手電池メーカーがナトリウムイオン電池の拡張計画を発表し、当初は同年末までに大量生産を達成しようとしていた。ナトリウムイオン電池が実用化されれば、既存の技術よりもコストが最大20%低くなり、コンパクトな都市型EVや電力定置用蓄電池などの用途に適し、エネルギー安全保障も強化される。

6. EV及びバッテリー技術スタートアップ及び投資の現状

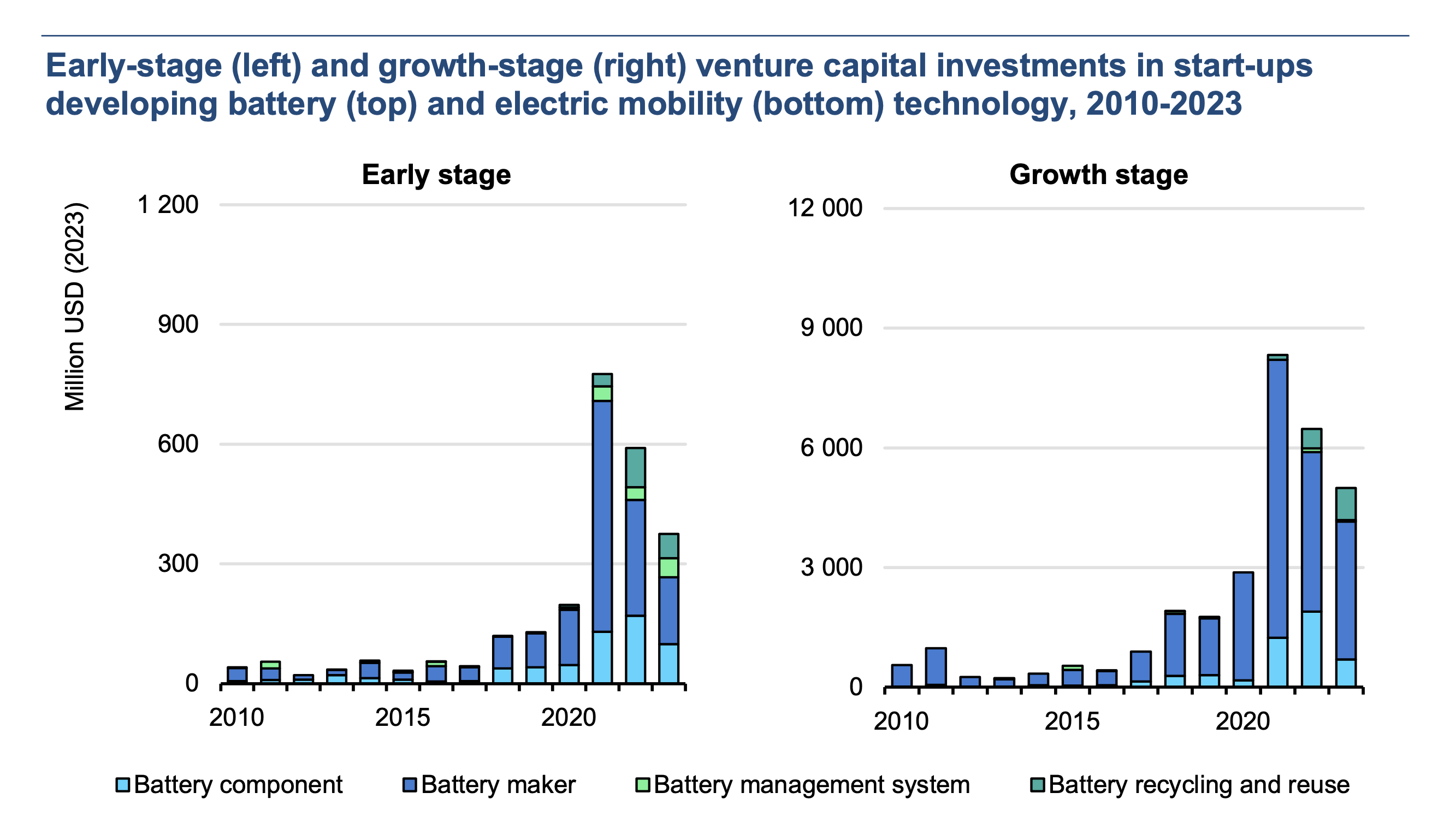

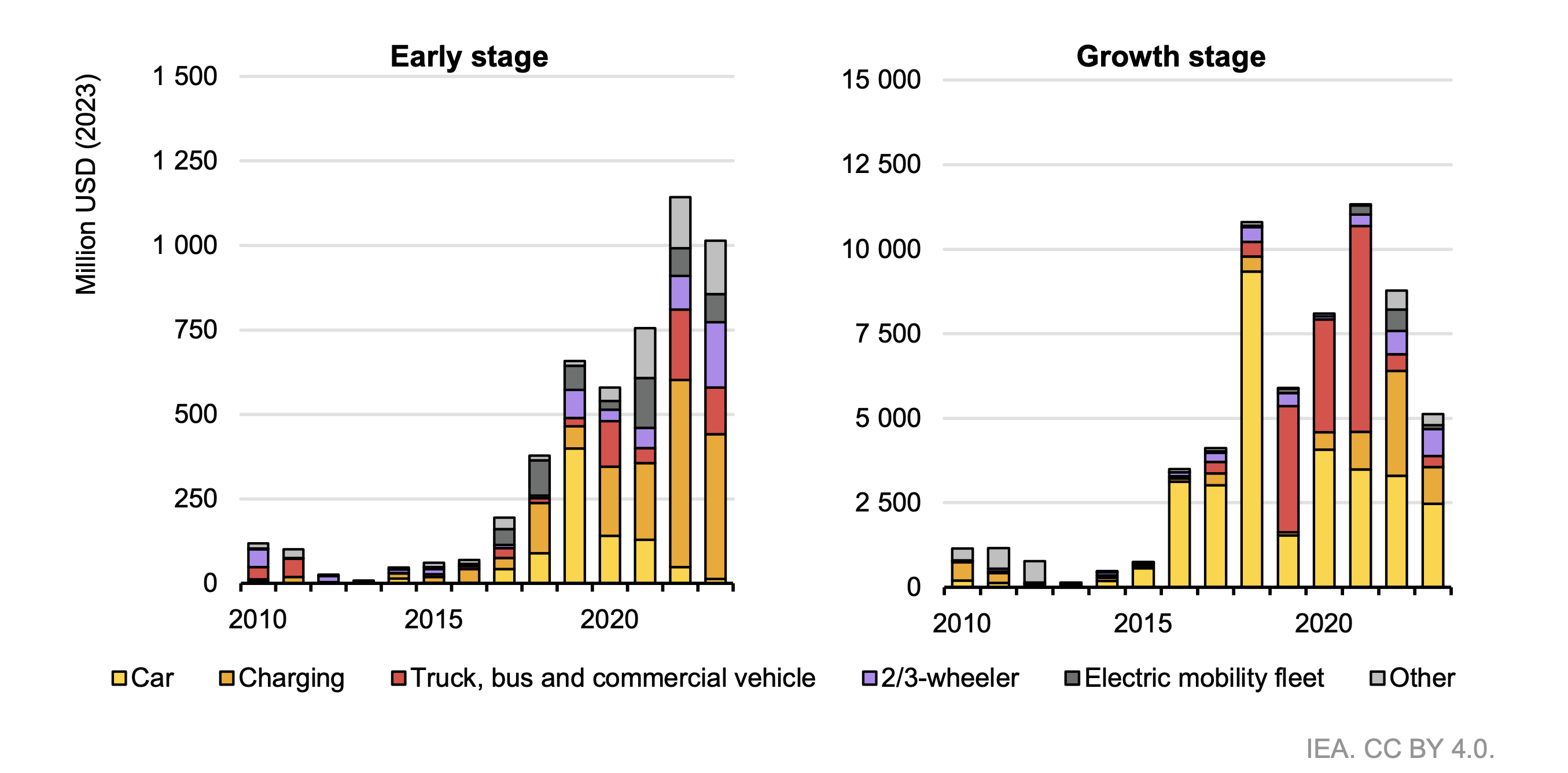

ベンチャーキャピタル(VC)によるEV新興企業への資金提供は、過去10年間で急増している。銀行やVC、プライベート・エクイティ・ファンドなどの金融投資家は、EV新興企業に将来大きなリターンをもたらす可能性を見出している。また、大手既存自動車メーカーを含む多くの企業が、新技術を開発する新興企業に資金を提供するため、あるいは新規参入企業が開発したコンセプトを買収するために、コーポレートVCを利用している。前世紀には、ほとんどの自動車メーカーが社内の研究開発を通じてICEの技術と製造を開発するのが一般的であったが、現在では新興企業への投資が顕著な傾向となっている。これにより、既存企業は自らの地位を強化し、急速に進化する市場や規制環境において競争力を維持することができる。

しかし2023年には、クリーン・エネルギーの新興企業に対する世界のVC投資は2022年に比べて大幅に減少し、EVとバッテリーも例外ではなかった。EVとバッテリー技術を開発する新興企業へのアーリーステージ投資(シードやシリーズAなど)は、2023年には20%減の14億米ドルとなった。

一方、グロース・ステージ投資(シリーズBやグロース・エクイティなど)は35%減の101億米ドルとなった。この減少傾向にはいくつかの重要な要因がある。EVとバッテリー市場で競争が激化し、既存企業が投資と製造計画を強化するにつれて、新規参入企業の参入障壁は高くなり、投資家のリスク認識も高まっている。2015年から2020年の間に資金を調達した先行的新興企業は、現在では成熟し、他の資金源に移行しており、新規参入企業にとって選択肢が少なくなっている。地政学的緊張、サプライ・チェーンの混乱、エネルギー価格の高騰、インフレと金利の上昇は、よりリスクの高い資本の利用を制限する。また、2021~2022年の新型コロナ後の冷え込みも観察される。このブームは、パンデミック時の投資抑制とその後の大幅な景気回復への期待によって煽られたものである。

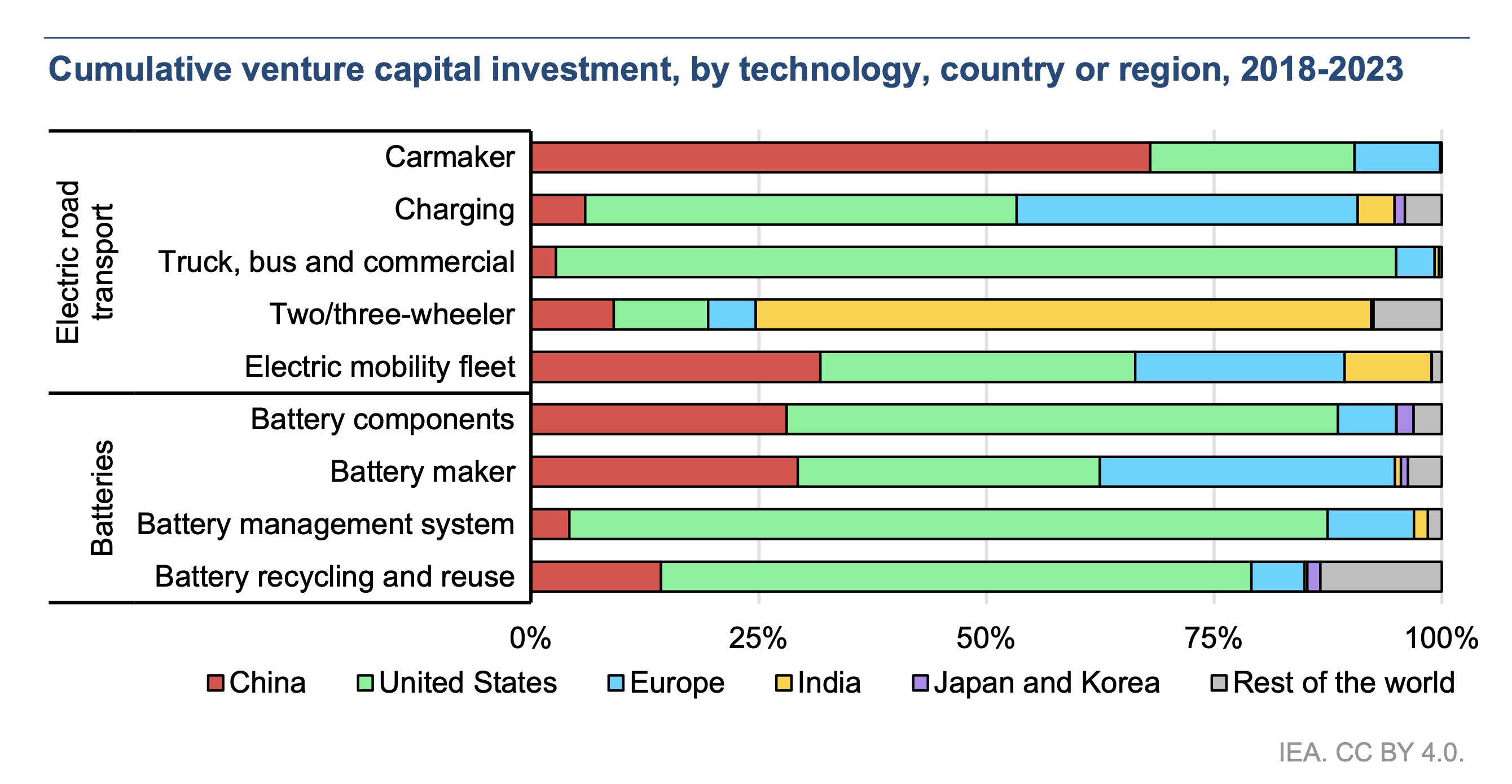

他のクリーンエネルギー技術と同様、EVの新興企業も米国、欧州、中国に本社を置く企業が多い。しかし、EV技術分野によって大きなばらつきがある。2018~2023年の累計では、電気自動車を開発する新興企業へのVC投資の約70%が中国、20%が米国、10%が欧州で行われた。一方、電気トラック、バス、商用車へのVC投資の約95%は米国で行われた。

中国を除く新興国で唯一、世界のVC市場で大きなシェアを持つインドは、EV二輪車・三輪車を開発する新興企業への投資の70%を占めた。

バッテリーに関しては、米国を拠点とする新興企業が最も多くのVC投資を集めており、2018年から2023年にかけての世界全体の投資額の30%から80%以上となっている。しかし、電池メーカーへの投資は、中国、欧州、米国がそれぞれ30%ずつと、主要なVC市場で均等に分かれている。日本や韓国のような歴史的な電池生産国では、新興企業による技術革新が一般的に少ないため、電池VCは依然として極めて限定的であることが目立つ。

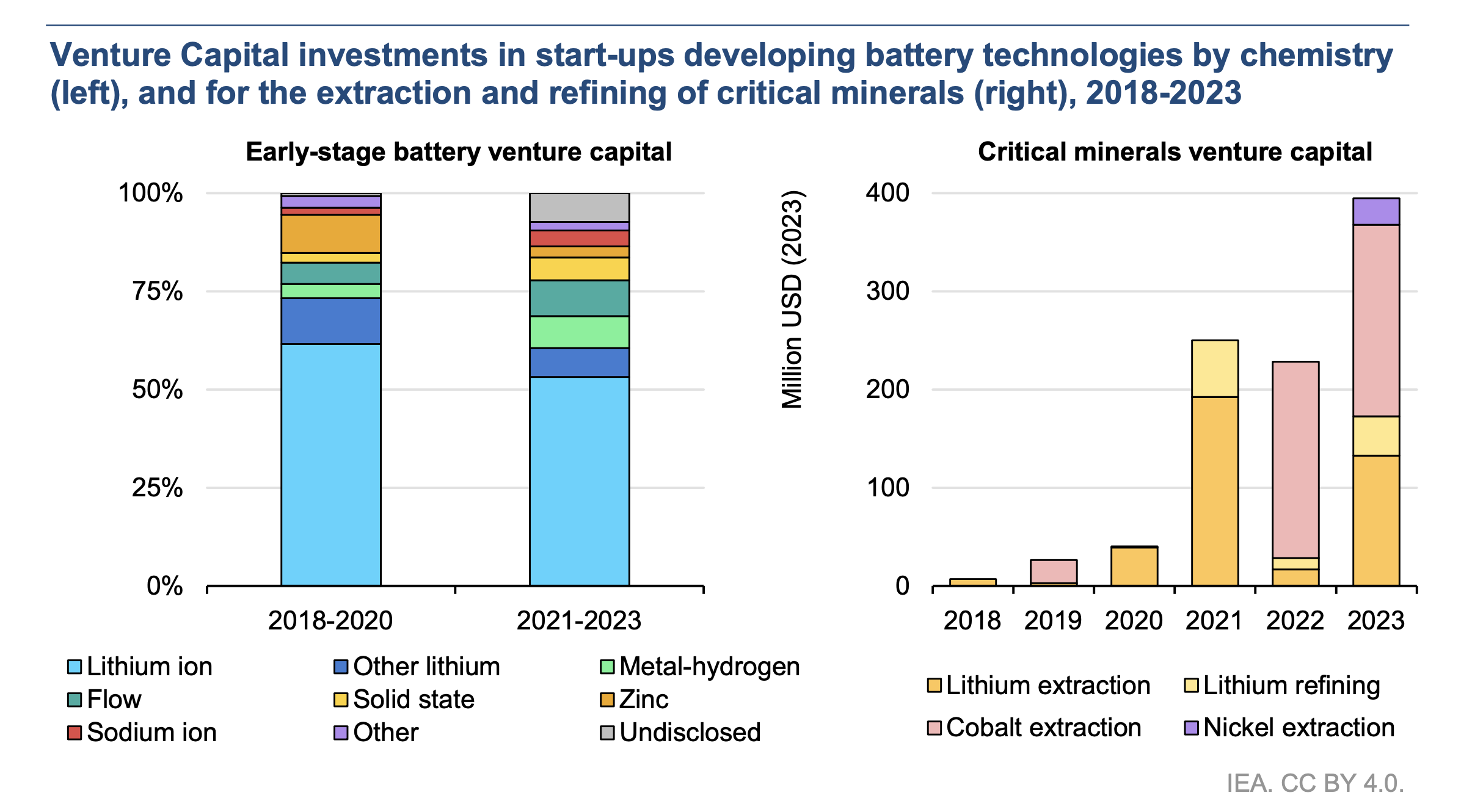

投資家は、新しい電池化学、リサイクル、重要な鉱物採掘精製技術に注目している。VC投資家がEVのサプライチェーン全体に新たな機会を求める中、斬新な電池コンセプトと重要鉱物の抽出・精製が勢いを増している。2018年から2020年にかけて、電池メーカーや部品メーカーに流入したアーリーステージのVCの累積額は約4億3,000万米ドルで、その75%近くがリチウムベースの電池化学物質向けだった。